ビジネスマッチングならビズクリエイト

オープンイノベーション促進税制とは?概要とメリットを解説

市場のグローバル化や産業構造の変化といった要因から、オープンイノベーションが注目されるようになりました。2020年度からは、オープンイノベーションを行いやすくするためのオープンイノベーション促進税制もスタートしています。

ここでは、オープンイノベーション促進税制の概要のほか、オープンイノベーション促進税制適用までの流れとメリットについて解説します。

オープンイノベーションとは?

オープンイノベーションは、2003年に当時ハーバード・ビジネス・スクール助教授だったヘンリー・チェスブロウ氏が提唱したイノベーションの手法です。チェスブロウ氏は、オープンイノベーションを「企業が自社の技術レベルを高めたり、新しい製品を開発したりするにあたって、外部から技術やノウハウ、アイディアなどを取り入れること」と定義しています。

反対に、外部の力を頼ることなく、自社の技術や人材、経営資源のみを用いるイノベーションの手法をクローズドイノベーションと呼びます。これまでは、クローズドイノベーションが多くの企業に取り入れられてきました。

しかし、市場のグローバル化や産業構造の変化、消費者の価値観の多様化、製品のコモディティ化などが進んだ結果、自社だけでのイノベーションによって新しい価値を生み出したり、技術を高めたりすることが難しくなりました。

そこで、外部の技術やノウハウを取り入れ、革新的な製品やサービスを生み出そうとするオープンイノベーションに注目が集まっているのです。

オープンイノベーション促進税制の概要

オープンイノベーションに注目しているのは、民間企業だけではありません。日本企業が成長していくためにはオープンイノベーションが必要であると考えた経済産業省は、オープンイノベーション促進税制を創設しました。

ここでは、オープンイノベーション促進税制について詳しく解説します。

オープンイノベーション促進税制の目的と期間

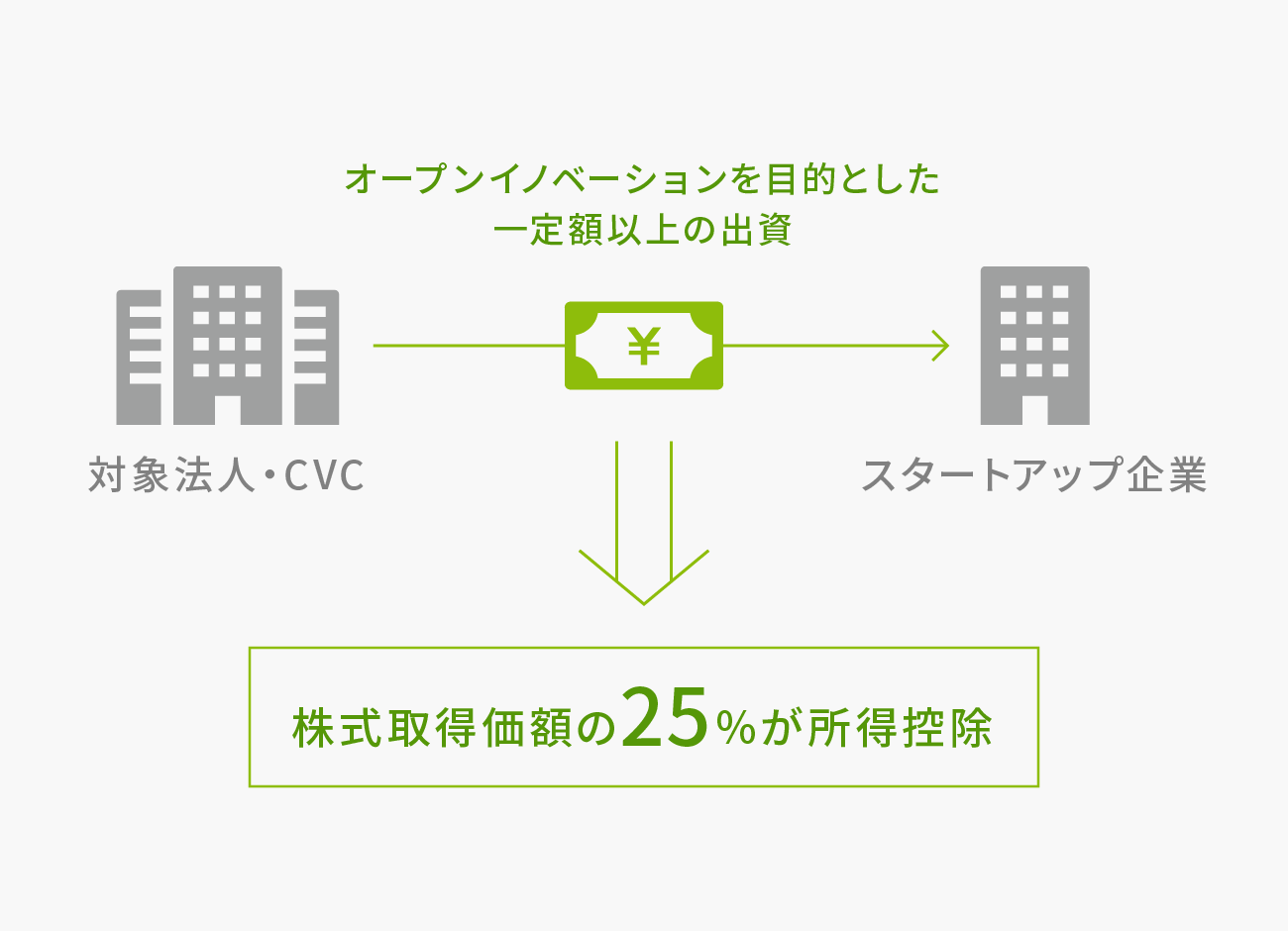

オープンイノベーション促進税制とは、オープンイノベーションを目指してスタートアップ企業に出資した法人やコーポレートベンチャーキャピタルを対象とし、その株式取得価額の25%が所得控除されるという制度です。

所得控除が受けられるようにすることで、オープンイノベーションを目指したスタートアップ企業への出資が促進されることを目的としています。

なお、オープンイノベーション促進税制は、2020年4月1日~2022年3月31日までが適用期間となっています。

出資する法人の要件

オープンイノベーション促進税制において、出資する側の対象となる法人の要件には、下記の2つがあります。

・青色申告書を提出する法人でスタートアップ企業とのオープンイノベーションを目指す

・株式会社などに類する法人(相互会社、中小企業等協同組合、農林中央金庫、信用金庫および信用金庫連合会など)

また、上記の要件を満たした法人が、コーポレートベンチャーキャピタル(CVC)を設置して出資することも可能です。その場合、対象のCVCは、上記の要件を満たした法人が出資割合の過半数を有する「投資事業有限責任組合(LPS)」または「民法上の組合」である必要があります。

出資を受けるスタートアップ企業の要件

オープンイノベーション促進税制で出資を受ける側となるスタートアップ企業についても、要件が設定されています。

その要件としては、下記の4つが挙げられます。

・すでに事業を開始している、設立10年未満で未上場の株式会社

・出資した企業やCVCとオープンイノベーションを行っている、または予定がある

・1つの法人グループが株式会社の過半数を有しておらず、法人以外の者が3分の1超の株式を有していないこと

・風俗営業または性風俗関連特殊営業を営んでおらず、暴力団員が役員または事業活動を支配する会社でないこと

オープンイノベーション促進税制の出資要件

オープンイノベーション促進税制には、出資要件も設定されています。具体的には、下記の出資要件をすべて満たす必要があります。

・資本金の増加を伴う現金による出資であること

・1件あたり1億円以上の出資であること(出資する側の対象法人が中小企業の場合は1,000万円以上。海外のスタートアップ企業に出資する場合は、対象法人にかかわらず5億円以上)

・オープンイノベーションに向けた取り組みの一環で行われる出資であること

・取得株式の5年以上の保有を予定していること

・純出資などを目的とする出資ではないこと

なお、1回の払込額のうち100億円までが適用の対象となるため、その25%の25億円が所得控除の上限額となります。また、一事業年度内で適用対象となる出資額合計は500億円で、その25%の125億円が一事業年度内での所得控除の上限額となります。

オープンイノベーション促進税制適用までの流れ

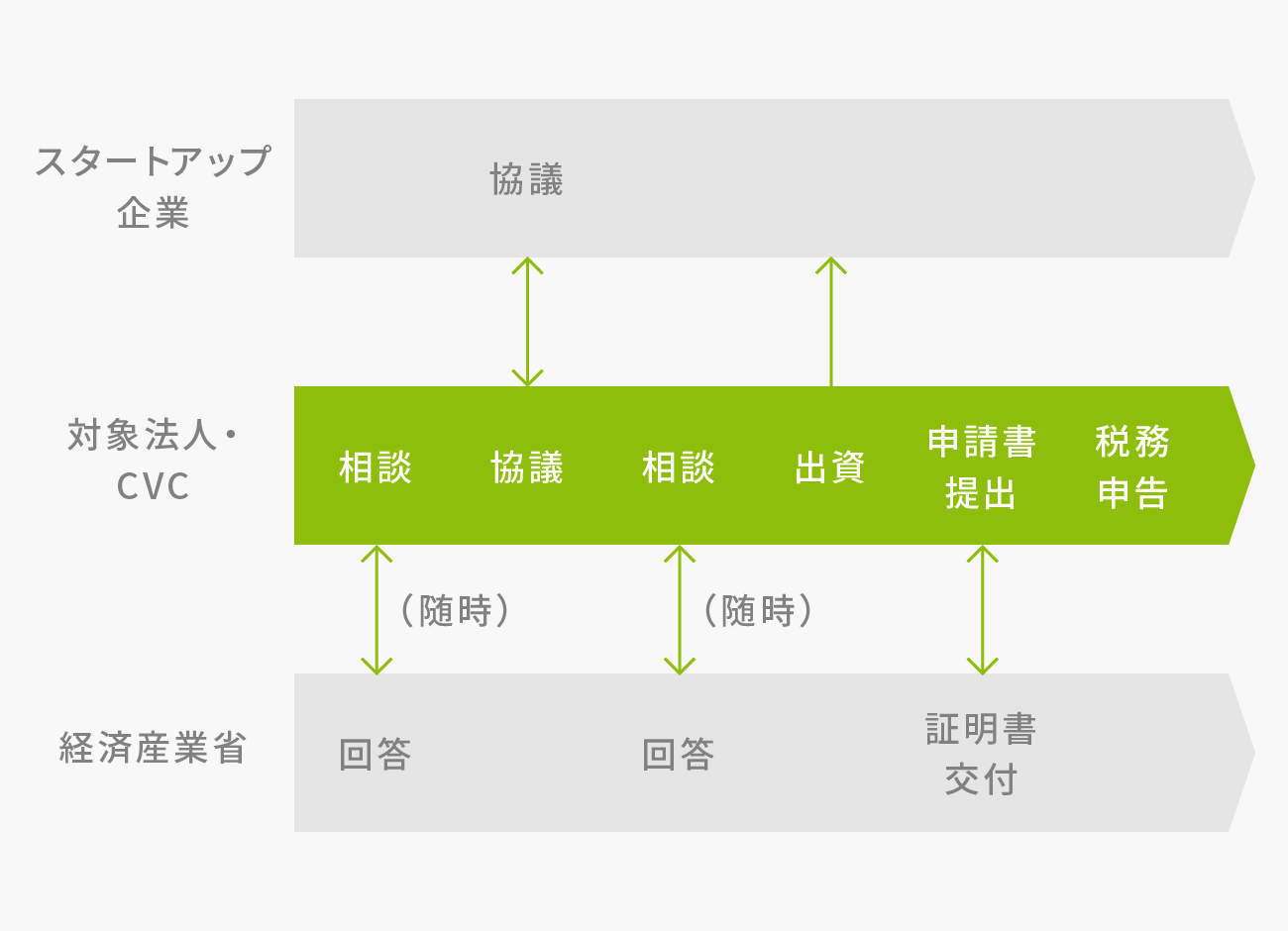

オープンイノベーション促進税制を適用するためには、特に事前申告は必要ありません。オープンイノベーション促進税制の対象となるかどうかは、経済産業省に事前相談することも可能です。

オープンイノベーション促進税制適用までの流れは、下記のとおりです。

1. 株式会社などがスタートアップ企業に出資

2. オープンイノベーション促進税制適用に必要な証明書の交付を経済産業大臣に申請

3. 経済産業大臣から証明書の交付(申請から最大60日)

4. 証明書とともに税務申告

まずはスタートアップ企業との出合いから

スタートアップ企業とのオープンイノベーションを検討している企業にとって、オープンイノベーション促進税制は大きなメリットのある制度です。オープンイノベーションによって技術やノウハウを取り入れることができ、株式取得価額の25%を所得控除とすることができます。また、出資する企業が中小企業であれば、1,000万円の出資から適用されることもうれしいポイントです。

しかし、オープンイノベーション促進税制を適用するには出資をしなければなりません。企業にとって、出資することはメリットだけでなくリスクを伴います。まずは、シナジー効果が見込め、信頼できるスタートアップ企業との出合いが必要だといえるでしょう。

Biz-Createでスタートアップ企業の開拓を

Biz-Createは、三井住友銀行と提携しているビジネスマッチングサービスです。利用登録から商談・成約まですべて無料で利用でき、金融機関と取引のある企業だけが参加できるサービスのため、安心して提携先を探すことができます。

自社のニーズを登録して商談のオファーを待つだけでなく、利用企業を検索して商談を申し込むことも可能です。スタートアップ企業も多く登録しており、多種多様な企業の中から、受注先・発注先、業務提携など、ビジネスパートナーの開拓を行えるBiz-Createの利用をご検討ください。

※Biz-Createはビジネスマッチングサービスであるため、出資先募集のニーズ登録は禁止されています。